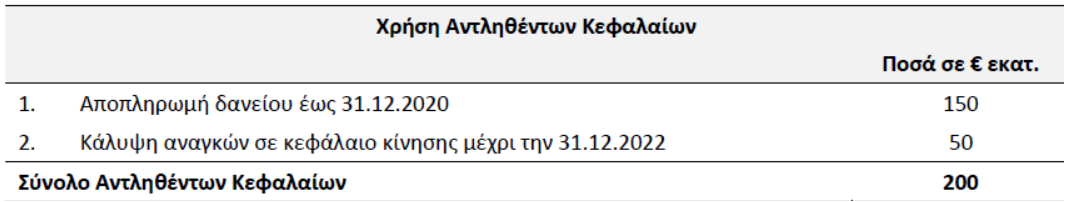

Όσον αφορά την χρήση των αντληθέντων κεφαλαίων, ύψους €200 εκατ., αυτά θα διατεθούν ως εξής:

Επιπλέον, σύμφωνα με τα συγκεντρωτικά στοιχεία κατανομής που παρήχθησαν με τη χρήση του Ηλεκτρονικού Βιβλίου Προσφορών του Χρηματιστηρίου Αθηνών, διατέθηκαν συνολικά 200.000 κοινές ανώνυμες ομολογίες της Εταιρείας με ονομαστική αξία €1.000 εκάστη (οι "Ομολογίες") με συνέπεια την άντληση κεφαλαίων ύψους €200 εκατ.

Σύμφωνα με σχετική ανακοίνωση του ΟΠΑΠ, η συνολική έγκυρη ζήτηση που εκδηλώθηκε από επενδυτές οι οποίοι συμμετείχαν στη Δημόσια Προσφορά ανήλθε σε €611,9 εκατ.

Η ευρεία ανταπόκριση του επενδυτικού κοινού είχε ως αποτέλεσμα να καλυφθεί η Δημόσια Προσφορά κατά 3,06 φορές και το σύνολο των συμμετεχόντων επενδυτών να ανέλθει σε 8.046.

Η τελική απόδοση των Ομολογιών ορίστηκε σε 2,10%, το επιτόκιο των Ομολογιών σε 2,10% και η τιμή διάθεσης των Ομολογιών σε €1.000 εκάστη, ήτοι 100% της ονομαστικής αξίας της.

Οι Ομολογίες κατανεμήθηκαν βάσει της έγκυρης ζήτησης που εκδηλώθηκε επί της απόδοσης 2,10% είναι οι εξής:

α) 137.000 Ομολογίες (68,5% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ιδιώτες Επενδυτές, επί συνολικού αριθμού 363.860 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 37,65% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών) και

β) 63.000 Ομολογίες (31,5% επί του συνόλου των εκδοθεισών Ομολογιών) κατανεμήθηκαν σε Ειδικούς Επενδυτές επί συνολικού αριθμού 237.461 Ομολογιών για τις οποίες εκδηλώθηκε έγκυρη ζήτηση (δηλαδή ικανοποιήθηκε το 26,53% της εκδηλωθείσας ζήτησης στη συγκεκριμένη κατηγορία επενδυτών).

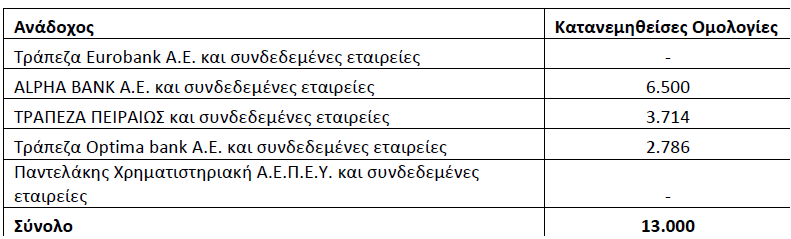

Επίσης, από τις 63.000 Ομολογίες που κατανεμήθηκαν σε Ειδικούς Επενδυτές, οι Ανάδοχοι έλαβαν για δικό τους λογαριασμό 13.000 Ομολογίες ως ακολούθως:

Αναφορικά με την ως άνω αποπληρωμή δανείου διευκρινίζεται ότι αφορά στην ολική αποπληρωμή του από 01.04.2020 κοινού ομολογιακού δανείου αρχικού ύψους €200 εκατ. το οποίο έχει εκδώσει η Εκδότρια, υπολοίπου €150 εκατ. την Ημερομηνία του Ενημερωτικού Δελτίου.

Το προϊόν της Έκδοσης, έως την πλήρη διάθεσή του, θα επενδύεται σε βραχυπρόθεσμες τοποθετήσεις χαμηλού κινδύνου, όπως ενδεικτικά προθεσμιακές καταθέσεις, repos και ομόλογα.

Παράλληλα, ο ΟΠΑΠ ενημερώνει ότι οι Ομολογίες είναι σε άυλη μορφή και θα πιστωθούν στη μερίδα επενδυτή και τον Λογαριασμό Αξιών που τηρεί ο κάθε δικαιούχος στο Σύστημα Άυλων Τίτλων, σύμφωνα με τα στοιχεία που δήλωσε κατά τη συμμετοχή του στη Δημόσια Προσφορά.

Ο κωδικός διαπραγμάτευσης της Ομολογίας είναι με ελληνική γραμματοσειρά "ΟΠΑΠΟ2" και με λατινική γραμματοσειρά "OPAPB2".

Η τιμή έναρξης διαπραγμάτευσης των Ομολογιών της Εταιρίας είναι €1.000 ανά Ομολογία, ήτοι 100% της ονομαστικής αξίας της και ίση με την τιμή διάθεσης που καθορίστηκε από τους Συντονιστές Κυρίους Αναδόχους της Δημόσιας Προσφοράς βάσει της διαδικασίας του Βιβλίου Προσφορών.