Τα αποτελέσματα της έρευνας (το διάστημα 10-20 Μαΐου 2020), η οποία απευθύνθηκε σε διεθνή στελέχη της παγκόσμιας αγοράς χρηματοδότησης της ναυτιλίας, παρουσίασε σε ναυτιλιακούς συντάκτες το έμπειρο στέλεχος της ναυτιλιακής κοινότητας και ιδρυτής της XRTC Business Consultants, Γιώργος Ξηραδάκης.

Ειδικότερα, όπως φαίνεται, το μέγεθος του στόλου του δανειολήπτη έχει σημασία για τον χρηματοδότη. Το προτιμώμενο μέγεθος στόλου για τους πελάτες των ιδρυμάτων είναι σαφές, δεδομένου ότι το 60% των χρηματοδοτών προτιμούν οι πελάτες τους να έχουν ένα μέγεθος στόλου άνω των 10 πλοίων και το 33% προτιμά το μέγεθος του στόλου να διαμορφώνεται άνω των 25 πλοίων. Αντιθέτως, λιγότερο από το 10% των ιδρυμάτων είναι έτοιμα να χρηματοδοτήσουν νεοεισερχόμενους ή / και πλοιοκτήτες με λιγότερα από 10 πλοία.

Το γεγονός αυτό καταδικάζει τις μικρότερες εταιρείες, που αντιμετωπίζουν έλλειψη χρηματοδότησης, να συναντήσουν νέες προκλήσεις. Εάν αυτές οι εταιρείες επιθυμούν να επιτύχουν βελτιστοποίηση κόστους και να αποκτήσουν ανταγωνιστικό πλεονέκτημα, πρέπει να αξιοποιήσουν τις σύγχρονες τεχνολογίες και να λάβουν ψηφιακά χαρακτηριστικά, σημειώνεται στην έρευνα.

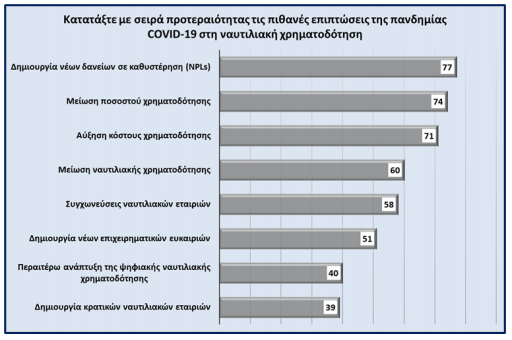

Σε ερώτηση για το ποιες αναμένεται να είναι οι μεγαλύτερες επιπτώσεις της πανδημίας στη ναυτιλιακή χρηματοδότηση, η πλειοψηφία των συμμετεχόντων απάντησε τη δημιουργία νέων μη εξυπηρετούμενων δανείων NPLs (βαθμολογία 77). Μέχρι το τέλος του 2019, η ναυτιλιακή χρηματοδότηση εξακολουθούσε να προσελκύει το ενδιαφέρον των επενδυτών, με τις γερμανικές τράπεζες να μειώνουν τα μη εξυπηρετούμενα ανοίγματα. Μολονότι αυτή η τάση αναμενόταν να συνεχιστεί, δεδομένου του σημαντικού όγκου των ναυτιλιακών δανείων που κατέχουν επίσης οι σκανδιναβικές, ολλανδικές και ελληνικές τράπεζες, η νέα κανονικότητα της πανδημίας αλλάζει τα σχέδια.

Η δεύτερη πιθανή επίπτωση είναι η μείωση του ποσοστού της χρηματοδότησης (βαθμολογία 74), η οποία κυμαίνεται μεταξύ 50%-60%, ακολουθούμενη από την αύξηση του κόστους χρηματοδότησης (βαθμολογία 71). Αυτές οι δύο επιπτώσεις παρέχουν επαρκείς αποδείξεις ότι η ανάπτυξη του παγκόσμιου στόλου εξακολουθεί να χρηματοδοτείται από μη τραπεζικές πηγές, επισημαίνεται. Σύμφωνα με τις απαντήσεις των συμμετεχόντων, ορατό είναι πλέον το ενδεχόμενο περισσότερων συγχωνεύσεων εταιρειών, ενώ θεωρείται πιθανή και η δημιουργία κρατικών ναυτιλιακών εταιρειών.

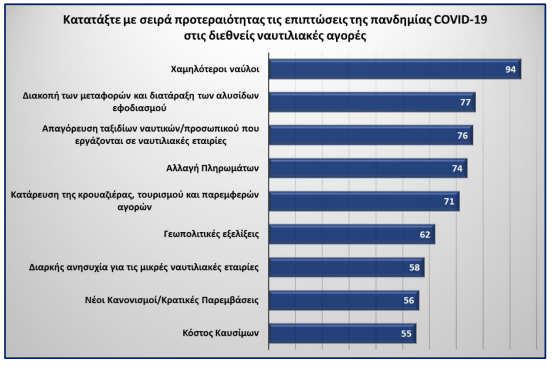

Κατατάσσοντας με σειρά προτεραιότητας τις επιπτώσεις της πανδημίας στις διεθνείς ναυτιλιακές αγορές εν γένει, οι ερωτηθέντες έθεσαν πρώτη αρνητική συνέπεια τους χαμηλότερους ναύλους (βαθμολογία 94). Οι δανειστές ενδιαφέρονται ως επί το πλείστον για το εργαλείο αποπληρωμής των δανείων, το οποίο είναι οι ναύλοι. Η κατάρρευση του θαλάσσιου εμπορίου επέφερε ισχυρό πλήγμα στους ναύλους για όλους τους τύπους πλοίων. Ακόμη και τα δεξαμενόπλοια, τα οποία δεν έχουν βιώσει την ίδια διαταραχή από την πανδημία, βρίσκονται αντιμέτωπα πλέον με σημαντικές προκλήσεις.

Έπεται η διακοπή των μεταφορών και τα προβλήματα στην εφοδιαστική αλυσίδα (βαθμολογία 77). Όπως είναι φυσικό, τα άνευ προηγουμένου περιοριστικά μέτρα, που ελήφθησαν το προηγούμενο διάστημα, έχουν ανησυχήσει την παγκόσμια ναυτιλιακή κοινότητα. Κρίσιμο θέμα για τη ναυτιλία είναι οι δυσκολίες στις αλλαγές πληρωμάτων και ο εγκλωβισμός χιλιάδων ναυτικών στα πλοία (βαθμολογία 74).

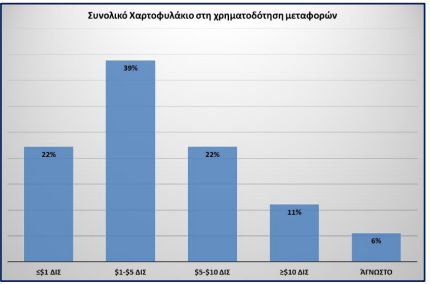

Σε ότι αφορά το χαρτοφυλάκιο των δανειστών, η πλειοψηφία (39%) των συμμετεχόντων δήλωσε ότι το δανειακό τους χαρτοφυλάκιο στη χρηματοδότηση των μεταφορών κυμαίνεται μεταξύ $1 δισ.- $5 δισ. Περίπου το 22% δηλώνει ότι η έκθεσή τους είναι ίση ή μικρότερη από $1 δισ., ενώ ένα άλλο 22% έχει έκθεση μεταξύ $5-$10 δισ. Λιγότερα πιστωτικά ιδρύματα (11%) φαίνεται να έχουν έκθεση ίση ή μεγαλύτερη από $10 δισ.

Η προκύπτουσα αύξηση των μη εξυπηρετούμενων δανείων (NPLs) ώθησε την Ευρωπαϊκή Κεντρική Τράπεζα (ΕΚΤ) να προβεί σε εμπεριστατωμένη επισκόπηση των ναυτιλιακών χαρτοφυλακίων των ευρωπαϊκών τραπεζών, με αποτέλεσμα πολλές από τις τράπεζες να επανεξετάσουν στρατηγικά την έκθεσή τους και να αρχίσουν την απομόχλευση. Αυτό είχε ως αποτέλεσμα την απομάκρυνση πολλών ευρωπαϊκών τραπεζών και την είσοδο κινεζικών τραπεζών και εταιρειών Leasing.

Η έκθεση των ελληνικών πιστωτικών ιδρυμάτων, με εξαίρεση ενός, είναι αφιερωμένη μόνο στη ναυτιλία, χωρίς έκθεση σε off-shore, αεροπορικές, σιδηροδρομικές και οδικές αγορές. Εκτός από τα ελληνικά ιδρύματα, η έκθεση πολλών ξένων ιδρυμάτων συνδέεται πλήρως με τη ναυτιλία. Πιο συγκεκριμένα, το 37% των συμμετεχόντων δηλώνει ότι το χαρτοφυλάκιο μεταφορών τους είναι 100% αφιερωμένο στη ναυτιλία, ενώ το 32% των συμμετεχόντων δεν κοινοποίησαν αυτές τις πληροφορίες. Τα υπόλοιπα ιδρύματα ισχυρίζονται ότι περισσότερο από το 70% του χαρτοφυλακίου μεταφορών τους συνδέεται με τη ναυτιλία.

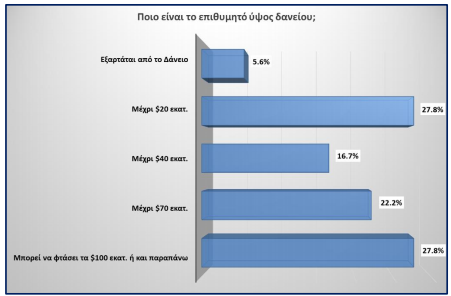

Σχετικά με το επιθυμητό ύψος του δανείου, υπάρχουν δύο ομάδες του 27,8%, με τη μία ομάδα να προτιμά να δανείζει ποσά έως και $20 εκατ. και την άλλη να φτάνει το ποσό των $100 εκατ. ή περισσότερο. Μια άλλη ομάδα της τάξης του 22,2%, επιλέγει ποσά δανείου έως $70 εκατ. και μια άλλη (16,7%) επιλέγει ποσά δανείου έως και $40 εκατ.

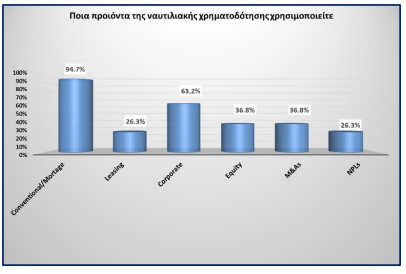

Αναφορικά με το είδος της χρηματοδότησης, σχεδόν όλα τα πιστωτικά ιδρύματα (95%) συμμετέχουν στη συμβατική χρηματοδότηση (με ενυπόθηκη εξασφάλιση πλοίων), ενώ ένας μεγάλος αριθμός αυτών (63%) συμμετέχει επίσης σε εταιρική χρηματοδότηση. Επίσης το 36,8% συμμετέχει στο Equity (Εξεύρεση Ιδίων Πόρων) και το M&As (Συγχωνεύσεις και Εξαγορές), ενώ το 26,3% συμμετέχει στο Leasing και στα NPLs (Μη εξυπηρετούμενα δάνεια).

Μάλιστα, στην έρευνα διαπιστώνεται ότι οι κινεζικές τράπεζες και εταιρείες Leasing με υψηλά ανοίγματα σε εξειδικευμένους τομείς της ναυτιλιακής βιομηχανίας θα πρέπει να διερευνήσουν νέους τομείς δραστηριότητας. Η απόλυτη καθίζηση νέων χρηματοδοτήσεων των κινεζικών εταιρειών και τραπεζών προς το εξωτερικό, μετά την εκδήλωση της πανδημίας, αποτελεί κίνδυνο για την ομαλή πορεία του κλάδου των χρηματοδοτήσεων για τις ναυτιλιακές εταιρίες, αλλά και ευκαιρία για νέες μορφές χρηματοδοτικών εργαλείων.

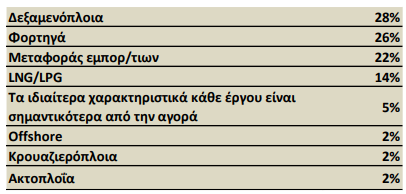

Σε ερώτηση για το ποια είναι η προτιμώμενη αγορά χρηματοδότησης, τα δεξαμενόπλοια και τα πλοία μεταφοράς χύδην ξηρού φορτίου βρίσκονται στην κορυφή με σχεδόν ισοδύναμα ποσοστά (28% και 26% αντίστοιχα). Ακολουθούν τα containerships (22%), ενώ το 14% των πιστωτικών ιδρυμάτων είναι πρόθυμα να χρηματοδοτήσουν πλοία μεταφοράς LNG / LPG.

Τέλος, ένα πολύ σημαντικό συμπέρασμα της έρευνας είναι πως «τα χρηματοπιστωτικά ιδρύματα και ειδικά οι τράπεζες πρέπει να εξετάσουν τις στρατηγικές ψηφιακού μετασχηματισμού τους, δεδομένου ότι προβλέπουν περαιτέρω συγχωνεύσεις στη ναυτιλιακή βιομηχανία σε διάφορους τομείς. Εάν δεν ενεργήσουν τώρα, το φαινόμενο των δεινοσαύρων θα τους κυνηγήσει περικόπτοντας τα περιθώρια κέρδους τους σε επίπεδα, τα οποία θα στραγγαλίζονται με τον ανταγωνισμό. Τώρα είναι η ώρα να αναπροσαρμόσουν τα υπάρχοντα επιχειρηματικά μοντέλα, δεδομένου ότι επί του παρόντος υπάρχει συναίνεση για τα υγιή ιδρύματα κρατικών τραπεζών.

Μπορούν να προχωρήσουν στην τρέχουσα προνομιακή τους σκηνή και να επενδύσουν σε νέες λύσεις. Εξάλλου η πορεία ταύτισης των ευρωπαϊκών τραπεζών με τους αντίστοιχους τραπεζικούς οργανισμούς της Δύσης αποτελεί μονόδρομο. Θεωρούμε βέβαιο ότι προς αυτήν την κατεύθυνση πρέπει να αναμένουμε εξελίξεις στον κλάδο, οι οποίες στη συνέχεια θα επηρεάσουν κι άλλους οργανισμούς από την Ασία, οι οποίοι ενδεχομένως θα παίξουν τον κύριο ρόλο της ναυτιλιακής χρηματοδότησης».

Αναλυτικά η έρευνα ΕΔΩ

Γιώργος Γεωργίου