Παρόλα αυτά, η εξέλιξη αυτή δε θα μπορούσε να είναι θετική από μόνη της, αν δεν υπήρχε μια συνολική άνοδος και καταγραφή νέων ιστορικών υψηλών από άλλους χρηματιστηριακούς δείκτες και από κλάδους «βαρόμετρο» της αμερικανικής οικονομίας. Ο δείκτης Wilshire 5000, είχε δείξει το δρόμο των ιστορικών υψηλών εδώ και αρκετές ημέρες. Ο πολύπαθος τραπεζικός δείκτης του αμερικανικού χρηματιστηρίου σημείωσε νέα ιστορικά υψηλά και αυτό δίνει άλλο ειδικό βάρος στις κρίσιμες διασπάσεις των ψυχολογικών σημείων που αναφέραμε.

Ο γερμανικός δείκτης DAX κινείται και αυτός σε νέα ιστορικά υψηλά. Ο FTSE 100 δοκιμάζει τη δική του κρίσιμη διάσπαση προκειμένου να βρεθεί και αυτός σε νέα ιστορικά υψηλά. Ο ιαπωνικός δείκτης Nikkei βρίσκεται μια ανάσα από τη διάσπαση αντίστασης 23 ετών, ο Hang Seng δοκιμάζει διάσπαση αντίστασης που υπάρχει από το 2008, ο γαλλικός CAC 40 διέσπασε τη δική του μακροπρόθεσμη αντίσταση και πλέον ανοίγει ο δρόμος για την προσέγγιση των ιστορικών του υψηλών.

Η γενικευμένη άνοδος των αγορών είναι το ζητούμενο. Δεν αρκεί να σημειώνονται συνεχή ιστορικά υψηλά από δυο-τρεις μεγάλους δείκτες, αλλά να ακολουθούν όλο και περισσότεροι.

Που εντοπίζονται επενδυτικές ευκαιρίες

Θεωρώντας το παραπάνω, ως βασικό στοιχείο για να θεωρήσουμε μια άνοδο ως ισχυρή, η στρατηγική μας είναι απολύτως ξεκάθαρη και αφορά την αναζήτηση ευκαιριών σε δείκτες οι οποίοι απέχουν από τα δικά τους ιστορικά υψηλά και ως εκ τούτου, έχουν σημαντικό χώρο να κινηθούν τους επόμενους μήνες. Σε αυτούς περιλαμβάνονται ο Nikkei 225, ο Hang Seng, ο CAC 40, ο IBEX 35, ο FTSE MIB, οι αναδυόμενες αγορές (EEM), ο κλάδος τεχνολογίας ΗΠΑ, Ελλάδα και Κύπρος.

Θεωρώ ότι τόσο η Ελλάδα όσο και η Κύπρος αξίζουν μεγαλύτερης ανάλυσης. Ο χρηματιστηριακός δείκτης του ελληνικού χρηματιστηρίου έχει σημειώσει κέρδη 145,0% τους τελευταίους 17 μήνες και κέρδη 46,0% τους τελευταίους τέσσερις μήνες. Ποια είναι όμως η πραγματική ανάλυση αυτής της ανόδου; Το ελληνικό χρηματιστήριο μαζί με αυτά τις περιφέρειας του ευρωπαϊκού Νότου, ήταν από τα λίγα που αποτύπωσαν 100% όχι μόνο την πορεία της πραγματικής οικονομίας αλλά και τους κινδύνους ολόκληρης της ευρωπαϊκής οικονομίας.

Πλέον και όσον αφορά την Ελλάδα. Μετά από επτά συνεχόμενα χρόνια ύφεσης όλα δείχνουν ότι η ελληνική οικονομία το 2014 δεν θα δει την ύφεση να εξελίσσεται χειρότερα ενώ μια σειρά οικονομικών δεικτών έχουν σημαντικές πιθανότητες βελτίωσης. Η εκτίμησή μου είναι ότι αυτό δεν έχει αποτυπωθεί στο Γενικό Δείκτη εξαιτίας της δυσπιστίας των ξένων επενδυτών όσον αφορά την εγκυρότητα των στοιχείων. Άρα, κατά την άποψή μου, η μέχρι τώρα άνοδος του Γενικού Δείκτη, οφείλεται περισσότερο στην εξομάλυνση των φόβων που αφορούσαν την Ευρωζώνη και το ευρώ. Ακόμα δεν έχει αποτιμηθεί η βελτίωση της ελληνικής οικονομίας (στους αριθμούς αναφέρομαι πάντα). Επίσης το ελληνικό χρηματιστήριο ήταν και θα παραμείνει κατεξοχήν τραπεζο-κεντρικό. Με τον τραπεζικό κλάδο της Αμερικής να σημειώνει νέα ιστορικά υψηλά αλλά και με τη γενικότερη διατήρηση του θετικού χρηματιστηριακού κλίματος, το ελληνικό χρηματιστήριο αναμένεται να ξαναβγεί στη «βιτρίνα».

Η Κύπρος αποτέλεσε μια ιδιαίτερη περίπτωση από την οποία όμως κατάφερε να μη χάσει το πλεονέκτημα του ιδανικού επιχειρηματικού περιβάλλοντος που διαθέτει, ενώ υπάρχουν μεγάλες εταιρείες που συνεχίζουν να είναι κερδοφόρες. Επίσης, ξένοι κολοσσοί, δίνουν ψήφο εμπιστοσύνης στη χώρα. Το χρηματιστήριο της Κύπρου σημειώνει απώλειες που φθάνουν το 98% από τα ιστορικά του υψηλά. Για να μη μακρηγορήσω, είναι γνωστό το ρητό του Rothschild: αγοράζω όταν το αίμα ρέει στους δρόμους. Ελλάδα και Κύπρος αποτελούν το απόλυτο contrarian στοίχημα για τους επενδυτές.

«Φούσκα» σε S&P 500 και Dow Jones;

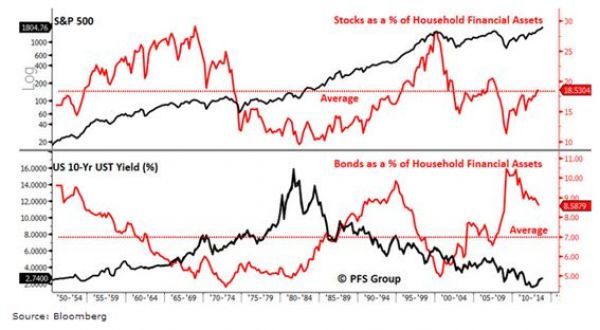

Το παραπάνω γράφημα δίνει την απάντηση στο ερώτημα περί φούσκας των αγορών. Το πάνω γράφημα δείχνει το ποσοστό που κατέχουν οι μετοχές στο χαρτοφυλάκιο ενός μέσου μη επαγγελματία επενδυτή και το κάτω γράφημα δείχνει το ποσοστό των ομολόγων που κατέχει το ίδιο χαρτοφυλάκιο.

Η ομαλοποίηση, όσον αφορά στη διασπορά των assets, δείχνει ότι το πιθανότερο σενάριο αυτή τη στιγμή δεν είναι ένα νέο κραχ στις μετοχές.

«Σημαδεμένη τράπουλα» οι ενέργειες των κεντρικών τραπεζών

ΕΚΤ και Fed εξακολουθούν να μονοπωλούν το ενδιαφέρον στη μάχη που δίνουν οι κεντρικές τράπεζες προκειμένου να καταφέρουν να στηρίξουν τις αντίστοιχες οικονομίες. Μοιραία, η ΕΚΤ θα κληθεί να ακολουθήσει τις πολιτικές της αμερικανικής κεντρικής τράπεζας. Το αν θα χρειαστεί να αξιοποιήσει όλα τα όπλα της, εξαρτάται από το κατά πόσο θα καταφέρει να κάνει τις αγορές να «δουλέψουν» γρηγορότερα.

Η Fed δε φαίνεται να έχει άλλα νομισματικά εργαλεία τα οποία θα μπορούσε να χρησιμοποιήσει προκειμένου να δώσει ώθηση στην αμερικανική οικονομία. Επίσης τα εργαλεία που ήδη χρησιμοποιεί δεν έχουν την ίδια αποτελεσματικότητα όσο περνά ο χρόνος. Τι απομένει στη Fed; Να ξεκινήσει να πείθει τις αγορές ότι η οικονομία έχει μπει στο σωστό δρόμο και να αρχίσει να αποσύρεται σταδιακά από τη στήριξη της αμερικανικής οικονομίας. Με τον τρόπο αυτό, θα δείξει ότι υπάρχει ανάπτυξη και οι αγορές θα κληθούν να αναλάβουν το ρόλο της στήριξης.

Αυτό που απομένει είναι να δούμε την πραγματική οικονομία να κινείται και πάλι. Για να συμβεί αυτό θα πρέπει να μπουν σε λειτουργία τα «γρανάζια» του δανεισμού. Και αυτά θα τεθούν σε λειτουργία όταν η καμπύλη των επιτοκίων θα είναι και πάλι λίγο πιο απότομη. Γιατί μόνο με αυτό τον τρόπο οι τράπεζες θα δεχτούν να αναλάβουν και πάλι το ρίσκο του δανεισμού και να σταματήσουν να κρατούν τα κεφάλαια που λαμβάνουν, στους ισολογισμούς τους.

*οι παραπάνω απόψεις εκφράζουν αποκλειστικά και μόνο συμπεράσματα από την προσωπική έρευνα του υπογράφοντος και σε καμία περίπτωση δεν αποτελούν σύσταση ή προτροπή για τη διενέργεια οποιασδήποτε συναλλαγής επί των αναφερόμενων επενδυτικών στοιχείων.

Χρήστος Αλωνιστιώτης

Τεχνικός Αναλυτής Αγορών