Ειδικότερα:

Δυνάμει της από 15 Ιουνίου 2021 απόφασης της Έκτακτης Γενικής Συνέλευσης των μετόχων της Εταιρείας, η Έκτακτη Γενική Συνέλευση της Εταιρείας ενέκρινε, μεταξύ άλλων, την αύξηση του μετοχικού κεφαλαίου της (η «Αύξηση Μετοχικού Κεφαλαίου») έως του ποσού των €0,8 δισεκατομμυρίων, με καταβολή μετρητών, κατάργηση των δικαιωμάτων προτίμησης των υφιστάμενων μετόχων και έκδοση νέων κοινών, ονομαστικών, με δικαίωμα ψήφου, άυλων μετοχών, ονομαστικής αξίας €0,30 εκάστης (οι «Νέες Μετοχές»), ο συνολικός (τελικός) αριθμός των οποίων θα είναι ίσος με το πηλίκο του τελικού ποσού που θα συγκεντρωθεί μέσω της Αύξησης του Μετοχικού Κεφαλαίου, διαιρούμενο με την τιμή διάθεσης κάθε Νέας Μετοχής. Οι Νέες Μετοχές θα εισαχθούν προς διαπραγμάτευση στην Κύρια Αγορά του Χρηματιστηρίου Αθηνών. Η σχετική αίτηση εισαγωγής προς διαπραγμάτευση θα υποβληθεί από την Εταιρεία μετά την ολοκλήρωση της Συνδυασμένης Προσφοράς, ως ορίζεται κατωτέρω, και την καταβολή των κεφαλαίων κάλυψης της Αύξησης Μετοχικού Κεφαλαίου. Οι Νέες Μετοχές θα έχουν το δικαίωμα να λαμβάνουν μέρισμα για το οικονομικό έτος 2021 και μετά, με την επιφύλαξη όλων των εφαρμοστέων νόμων.

Επιπλέον, βάσει της εξουσιοδότησης που παρασχέθηκε δυνάμει της από 15 Ιουνίου 2021 απόφασης της Έκτακτης Γενικής Συνέλευσης των μετόχων της Εταιρείας, την ή περί την 01 Ιουλίου 2021, το Διοικητικό Συμβούλιο της Εταιρείας θα καθορίσει την τιμή διάθεσης των Νέων Μετοχών (η «Τιμή Διάθεσης»), με ανώτατη τιμή διάθεσης €1,20 ανά Νέα Μετοχή, με βάση τα αποτελέσματα διαδικασίας βιβλίου προσφορών που θα διεξαχθεί από μια κοινοπραξία διεθνών επενδυτικών τραπεζών στο Εξωτερικό (οι «Γενικοί Συντονιστές και Διαχειριστές του Βιβλίου Προσφορών»).

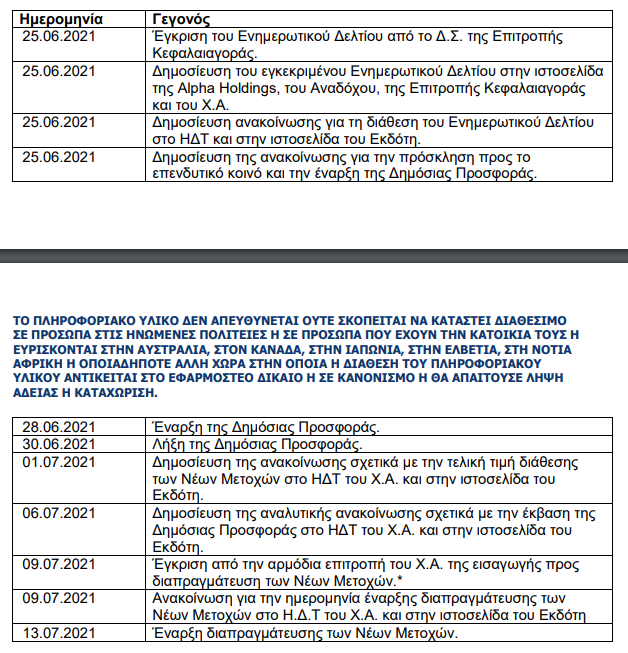

Με βάση το χρονοδιάγραμμα, η δημόσια προσφορά ξεκινά στις 28 Ιουνίου και λήγει στις 30. Στις 6 Ιουλίου ανακοινώνεται η έκβαση της δημόσιας προσφοράς, ενώ η έναρξη διαπραγμάτευσης των νέων μετοχών εκτιμάται στις 13 Ιουλίου.

Οι Νέες Μετοχές θα διατεθούν:

(α) στην Ελλάδα, σε επενδυτές λιανικής και σε ειδικούς επενδυτές στο πλαίσιο δημόσιας προσφοράς (η «Δημόσια Προσφορά») κατά την έννοια του άρθρου 2 στοιχείο (δ) του κανονισμού (ΕΕ) 2017/1129 του Ευρωπαϊκού Κοινοβουλίου σχετικά́ με το ενημερωτικό́ δελτίο που πρέπει να δημοσιεύεται κατά́ τη δημόσια προσφορά́ κινητών αξιών ή κατά́ την εισαγωγή́ κινητών αξιών προς διαπραγμάτευση σε ρυθμιζόμενη αγορά́ (ο «Κανονισμός περί Ενημερωτικών Δελτίων»), των εφαρμοστέων διατάξεων του Ν. 4706/2020, και τις εκτελεστικές αποφάσεις του Διοικητικού Συμβουλίου της Επιτροπής Κεφαλαιαγοράς (η «Επιτροπή Κεφαλαιαγοράς»), και

(β) εκτός Ελλάδας, σε ειδικούς, σε θεσμικούς και σε άλλους επιλέξιμους επενδυτές (συμπεριλαμβανομένου του Ταμείου Χρηματοπιστωτικής Σταθερότητας («ΤΧΣ»), μέσω ιδιωτικής τοποθέτησης με τη διαδικασία διεθνούς βιβλίου προσφορών, βάσει μιας ή περισσότερων εξαιρέσεων από την υποχρέωση δημοσίευσης ή διασυνοριακής χρήσης ενημερωτικού δελτίου σύμφωνα με τον Κανονισμό περί Ενημερωτικών Δελτίων ή/και άλλες εφαρμοστέες εθνικές νομοθεσίες, συμπεριλαμβανομένου στις Ηνωμένες Πολιτείες σύμφωνα με τον Κανόνα 144Α (Rule 144A) (η «Ιδιωτική Τοποθέτηση» και από κοινού με τη Δημόσια Προσφορά «Συνδυασμένη Προσφορά»).

Η Δημόσια Προσφορά και η Ιδιωτική Τοποθέτηση θα διενεργηθούν παράλληλα. Το Διοικητικό Συμβούλιο έχει εξουσιοδοτηθεί δυνάμει της από 15 Ιουνίου 2021 απόφασης της Έκτακτης Γενικής Συνέλευσης της Εταιρείας όπως καθορίσει τον επιμερισμό των Νέων Μετοχών της Συνδυασμένης Προσφοράς μεταξύ Δημόσιας Προσφοράς και Ιδιωτικής Τοποθέτησης. Η περίοδος της Δημόσιας Προσφοράς θα είναι τρεις (3) εργάσιμες ημέρες και θα διαρκέσει από την 28 Ιουνίου 2021 μέχρι και την 30 Ιουνίου 2021 και ώρα Ελλάδος 16:00. Κατά την ίδια χρονική περίοδο (28 έως και 30 Ιουνίου 2021) θα διενεργηθεί και η Διεθνής Προσφορά.

Τιμή διάθεσης

Η Τιμή Διάθεσης για κάθε μία Νέα Μετοχή θα καθορισθεί από το Διοικητικό Συμβούλιο της Εταιρείας, με βάση τα αποτελέσματα διαδικασίας διεθνούς βιβλίου προσφορών που θα διεξαχθεί από τους Γενικούς Συντονιστές και Διαχειριστές του Βιβλίου Προσφορών στο πλαίσιο της Ιδιωτικής Τοποθέτησης εκτός Ελλάδος. Σε κάθε περίπτωση, η Ανώτατη Τιμή Διάθεσης ορίζεται σε €1,20 ανά Νέα Μετοχή. Η Τιμή Διάθεσης θα γνωστοποιηθεί μέσω ξεχωριστής ανακοίνωσης την 1 Ιουλίου 2021 ή περί την ημερομηνία αυτή. Η Τιμή Διάθεσης θα είναι κοινή για όλους τους επενδυτές, οι οποίοι θα συμμετάσχουν στην Αύξηση Μετοχικού Κεφαλαίου μέσω της Συνδυασμένης Προσφοράς.

Σημειώνεται ότι δεν θα εκδοθούν κλάσματα των Νέων Μετοχών, ενώ τυχόν ποσό άνω της ονομαστικής αξίας ανά Νέα Μετοχή που θα καλυφθεί θα πιστωθεί στο αποθεματικό υπέρ το άρτιο της Εταιρείας.